Publicación: 01 noviembre 2023 –

Hace unos días, escribimos un post analizando por qué nos gustan más los fondos de inversión monetarios frente a los depósitos bancarios. A modo de resumen, los argumentos a favor del depósito son que conocemos exactamente el retorno y, además, al asumir más riesgo (solo se invierte con un banco), la rentabilidad debería ser mayor. A favor de los fondos, cabe destacar la fuerte diversificación que tienen estos instrumentos, los muy bajos costes que suelen tener y, en el caso del inversor español, que cuentan con una mucho mejor fiscalidad.

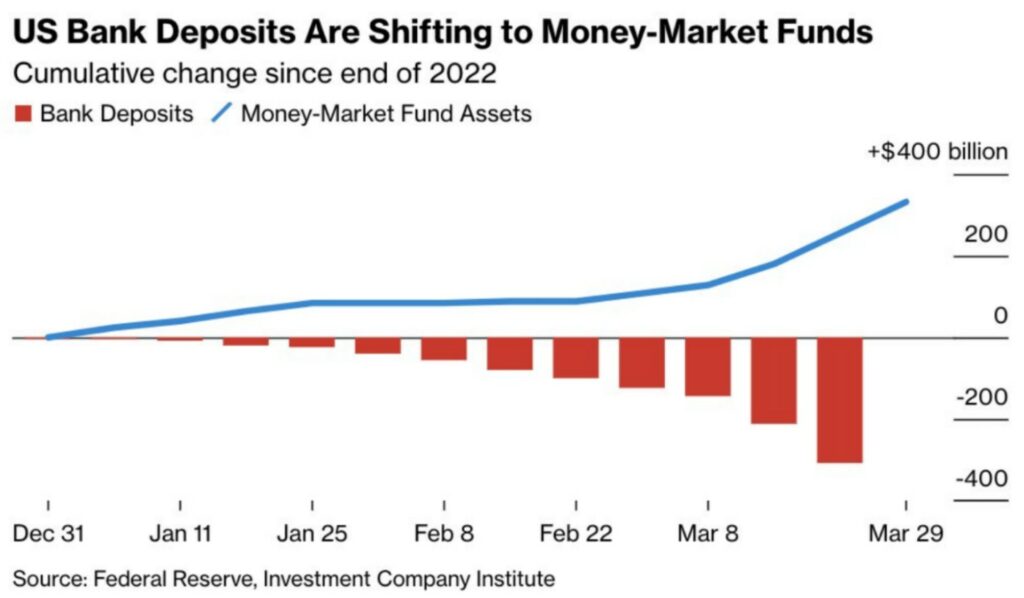

No obstante, durante el mes de marzo, hemos podido ver cómo han funcionado los fondos frente a los depósitos en situaciones extremas. La crisis de los bancos medianos en Estados Unidos, originada por la caída de Silicon Valley Bank, ha puesto de manifiesto las bondades de los fondos. Lo primero que vemos es un incremento brutal de dinero que sale de los depósitos bancarios hacia fondos monetarios. En los primeros dos meses del año ya había comenzado la salida de dinero, pero en marzo se acelera de forma importante.

¿Qué han buscado los inversores con este movimiento?

Es difícil de saber con certeza, pero parece indicar que, ante el riesgo de que su banco tenga problemas, han preferido salir de depósitos hacia fondos.

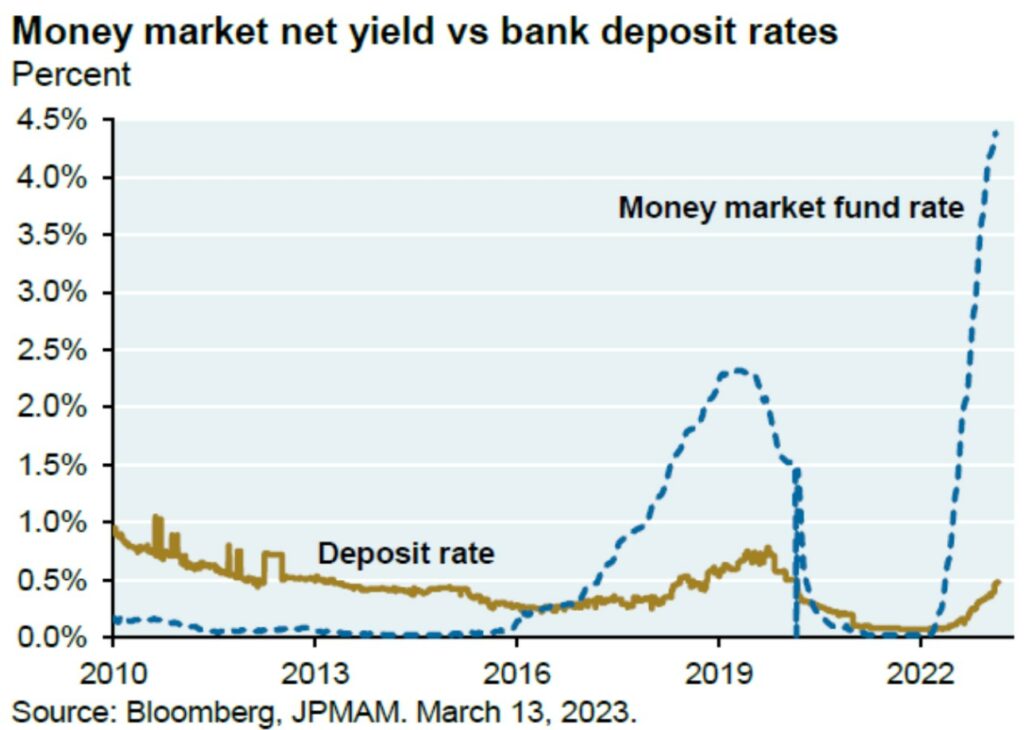

Este movimiento, además de defensivo, supone una mayor rentabilidad para los inversores. En el siguiente gráfico vemos la evolución de la rentabilidad media de los depósitos en Estados Unidos frente a la rentabilidad de los fondos monetarios. Es muy llamativa la diferencia de rentabilidades que ofrecen fondos y depósitos en estos momentos.

Siempre son más ágiles los fondos, a la hora de recoger los movimientos de los tipos de interés, pero ahora más que nunca, asistimos a un entorno en que los tipos a corto plazo han subido de forma importante, aunque los bancos, en general, no necesitan liquidez, lo que nos lleva a una situación en la que la diferencia de rentabilidades es histórica.

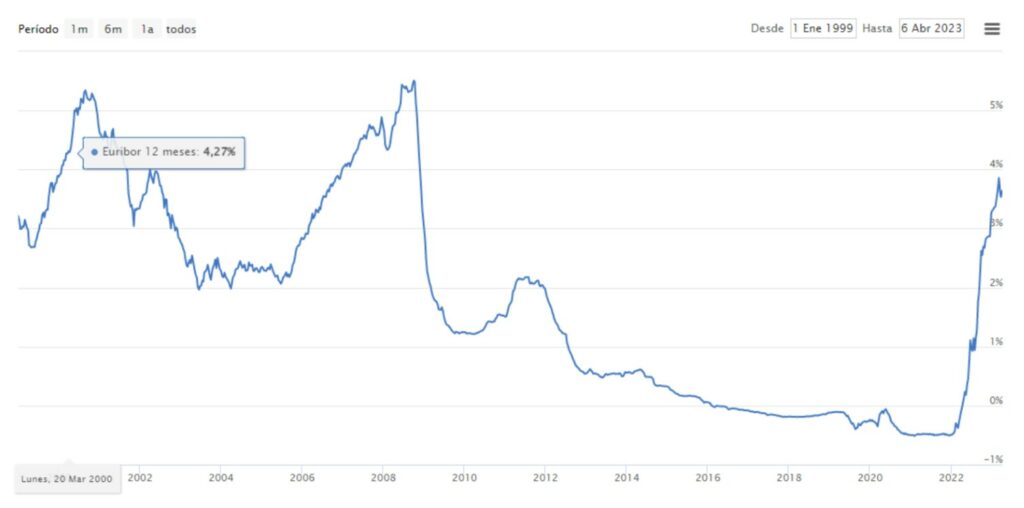

En Europa, la realidad es similar. Nos encontramos con una situación en la que los bancos deberían de pagar entorno al 3,75%-4,00% por depósitos a 1 año, según el Euribor, acrónimo de Euro Interbank Offered Rate o «tipo europeo de oferta interbancaria”, un tipo que se obtienen de la media del tipo de interés al que un gran número de bancos europeos se prestan euros entre sí. Se trata, por lo tanto, del coste de financiación de las entidades y el precio mínimo al que un inversor debería exigir a un banco para sus depósitos.

Como podemos ver en el siguiente gráfico, el Euribor a 12 meses ha subido de forma exponencial en los últimos meses. Los bancos, en general, no están trasladando a los depositantes estas subidas. Ni en depósitos ni en cuentas bancarias remuneradas.

Fuente: Euribor-rates

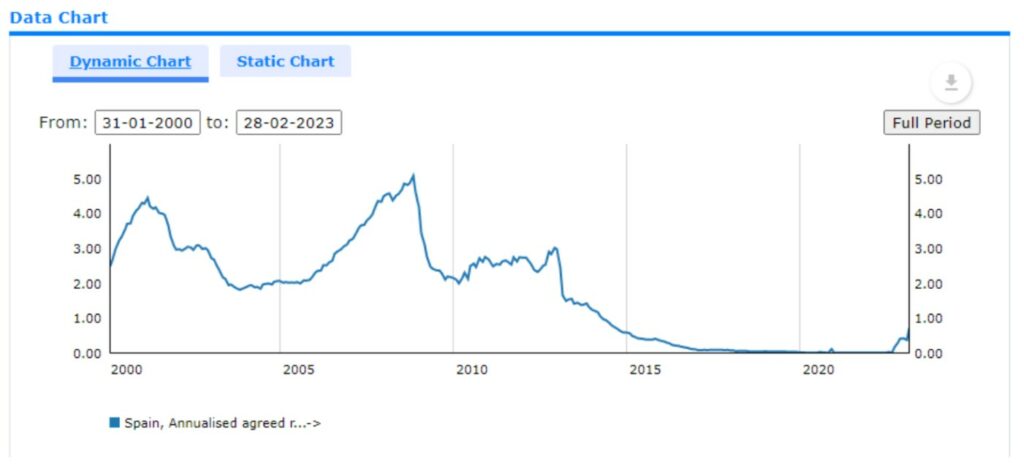

Si nos centramos en España, vemos en el siguiente gráfico que, a cierre de febrero de 2023, la remuneración no llega ni al 1%.

Fuente: BCE

¿Por qué los bancos no han de remunerar?

Existen diferentes razones, en primer lugar, hay un problema de cuenta de resultados, un factor que llevan años sufriendo las entidades y que ahora ven una oportunidad para recuperarse. Pero hay otros factores importantes:

- Prudencia, ante el deterioro macro y el riesgo de recesión, la banca frena la concesión de crédito y, por tanto, las ganas de luchar por depósitos que luego tendrán dificultades para prestar a tipos más altos o que tendrán un mayor riesgo.

- Los bancos, a diferencia de otras épocas, han priorizado fidelizar no luchando por remunerar depósitos sino con ventas cruzadas.

- El exceso de liquidez de la banca, que también frena remunerar los depósitos, es un síntoma de una época de expansión monetaria muy agresiva de los bancos centrales y ayudas fiscales.

Ante estos datos, seguimos recomendando a nuestros inversores tener una parte importante de su liquidez en fondos monetarios, en especial a las personas físicas, donde la diferencia en tributación es un añadido a favor de los fondos.

Rafael Ciruelos Gómez del Valle

Director de Análisis y Producto de inversiones líquidas.[/vc_column_text][/vc_column][/vc_row]

¿Necesita más información?

Lorem Ipsum is simply dummy text of the printing and typesetting industry. Lorem Ipsum has been the industry’s standard dummy text ever since the 1500s, when an unknown printer took a galley of type and scrambled it to make a type specimen book. It has survived not only five centuries, but also the leap into electronic typesetting, remaining essentially unchanged